この記事は小規模企業の社長で節税等に興味のある方向けに書いています。社長で節税等に興味のない方はいないはずなので、小規模企業の社長全員に役立つ内容であると思います。

社会保険料は個人・法人の合計負担率が役員報酬の約30%で、月100万円の役員報酬をとっている社長の場合、個人・法人で年間約360万円も社会保険料の支払いをしていることになります。個人と法人のお金の区別が厳密ではない小規模企業の社長にとっては3割がイコールそのまま自分の支出であるようなものなので、負担感は相当あります。

今回ご紹介するスキームを使えば、そんな社会保険料を合法的に大幅に削減(先ほどの例では年間200万円の削減も可能です!!)することができます。

はじめに:社会保険料削減のデメリット

今回は非常に魅力的なスキームであるため、デメリットを把握しないまま飛びつく方がいないように、先にデメリットをみていきたいと思います。

毎月支払っている社会保険料は大きく2つの区分に分かれており、健康保険と厚生年金があります。健康保険は月々いくら払っていようが受けられるサービス(病院受診料の3割負担)は一定です。健康保険料を低く抑えることに異議がある方はいないはずです。

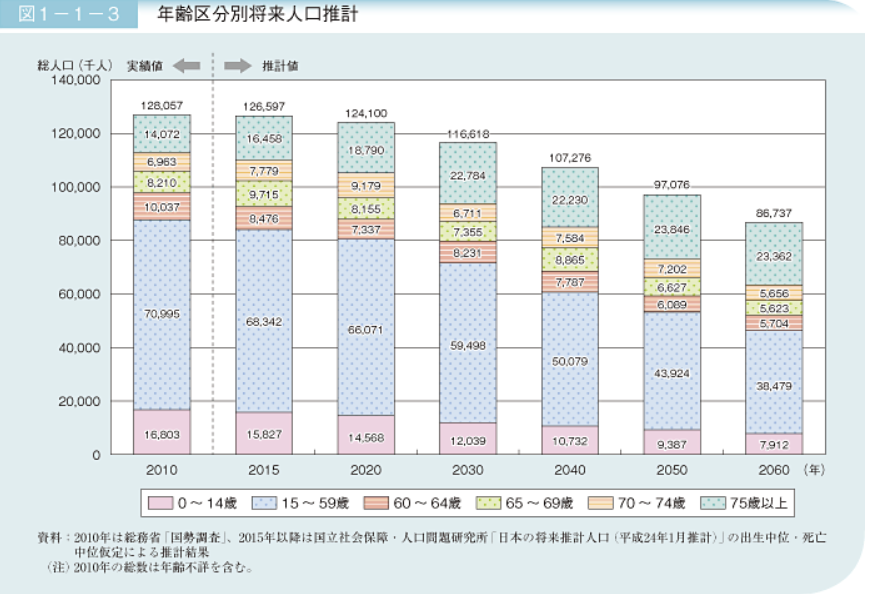

これに対し厚生年金は支払っている額により65歳から支給される年金額が変わります。ですので、今回ご紹介する社保削減策を使用する場合、厚生年金の受給額が低くなってしまうというデメリットはあります。ただ、経営者の場合、65歳で引退されない方が多いのに対し、年金制度では65歳以上でも一定以上の年収がある方には年金が支給されないこととなっており、さらに厚生年金はそのまま支払わなければいけません。また、人口分布の逆ピラミッド化が進むであろうこの時代、年金に過度の期待をするよりは経営者であれば自分で老後資金を稼ぎだすという方が多いイメージです。

節税スキームの大枠

今回のスキームで重要なこと①:

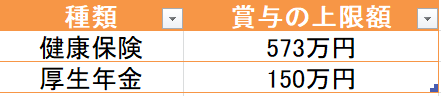

役員報酬にかかる保険料はそのまま30%ではなく、賞与額に上限があるということ

具体的には下記上限です。賞与額を超えていれば、例えば600万円の賞与であっても1200万円の賞与であってもかかる社会保険料は変わりません。

今回のスキームで重要なこと②:

社会保険の計算期間は4月1日から3月31日であること

所得税の計算期間は1月1日から12月31日となっています。法人税の計算期間は法人の事業年度期間です。このズレを利用することにより、法人2期分の賞与を社会保険の1計算期間に入れ、また所得税は1計算期間に大きくしないことができます。

※所得税は累進課税税率で、1計算期間の所得が大きくなるより毎年同程度の所得であるほうが税金を低く抑えることができます。

このズレを利用することにより例えば今年8月だけの賞与額だけでなく、今年4月と来年3月の賞与合計額1000万円にさきほどの上限額を充てることができます。

社会保険の計算期間だけでなく、法人税・所得税の計算期間を考えなければならないため、少し知識が必要となります。また、法人税法上、役員に対する賞与は定められた時期までに事前確定届け出給与に関する届出書を税務署に提出しなければ、法人の損金にすることができないなどの注意点もあります。ですので、実行する際はご自身でよく調べるか、詳しい税理士に相談することは必須です。今後Giraffeも要望が多ければ顧問契約ではなく、個別コンサルでご相談に乗ろうとは思います。

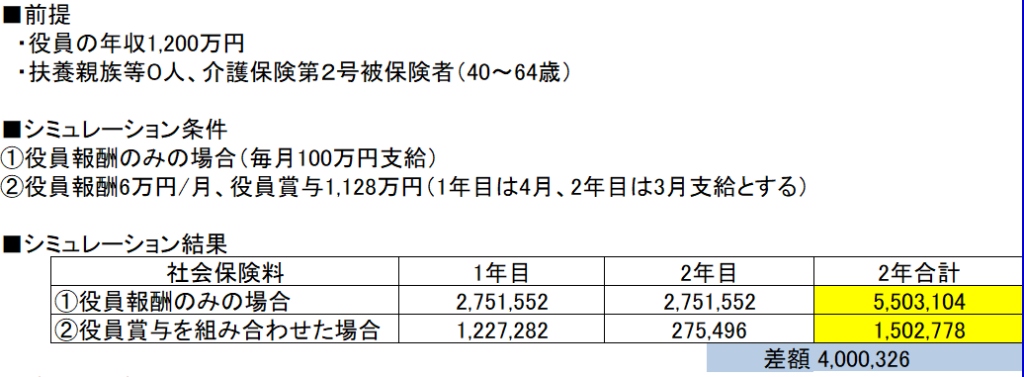

社会保険料の削減例

Giraffeはお客様毎に社保削減策のシミュレーション表も毎期ご提案しています。下記はその一部抜粋となります。

上記のように、社保削減策によるキャッシュフローの改善力は明らかです。ただ、社会保険が絡んだ節税等のスキームであるからか、小規模企業の心強い味方であるべき税理士でも、この内容を知らない方が多いイメージを受けます。というのも、税理士変更で担当になる法人では大抵この方法を行っておらず、社長に提案すると毎回、そんな方法聞いたこともなく検討したこともないと驚かれているからです。小規模企業に特化した税理士を目指すGiraffeとしては、日々お客様のキャッシュフロー改善に役立つ知識と知恵を蓄え、適切に提案し続けようと思いました。

“役員賞与を活用した社会保険削減策~税理士@札幌の節税術~” への1件のフィードバック