副業をしている全会社員向けに、8月1日に意見公募が開始された改正案=副業収入300万円以下は事業所得ではなく雑所得になる、の内容と対処方法について、できるだけわかりやすくお伝えいたします。

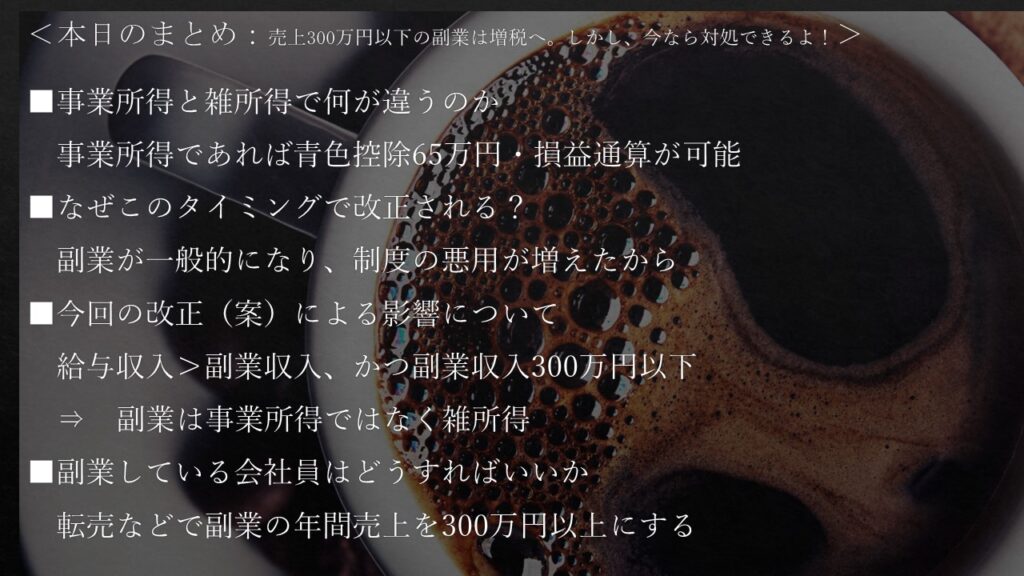

今回のアウトラインはこちらのようになっています。

- そもそも事業所得と雑所得で何が違うのか

- なぜこのタイミングで改正される?

- 今回の改正(案)による影響について

- 副業している会社員はどうすればいいか

この改正案、改正案といっても、ほぼ確定している内容です。

さらに、来年度から適用ではなく、今年度から適用、つまり、2023年3月15日期限の確定申告に影響する内容となっています。

税理士業界や副業をしている会社員をざわつかせている改正内容となっていますので、是非最後までご一読お願いします。

そもそも事業所得と雑所得で何が違うのか

まず、そもそも事業所得と雑所得で何が違うのか、についてです。 事業所得から雑所得の申告になる人が増えますよ、という改正案なので、事業所得と雑所得の違いは避けては通れません。

既に副業をしている会社員の方にはおなじみの内容となりますが、事業所得と雑所得では事業所得の方が圧倒的に税金面で優遇されています。

大きなポイントはこちらとなります。

- 青色申告特別控除65万円が使える

- 副業が赤字の場合に給与所得と損益通算できる

青色申告特別控除65万円が使える、について。正確な表現ではありませんが、イメージとしては、事業所得であれば雑所得よりも65万円経費の上乗せができる、という内容になります。

この具体的な節税効果は、例えばこちらのようになっています。

給与収入650万円、副業所得が250万円の場合

→青色申告特別控除65万円により約21万円の所得税・住民税が安くなる

事業所得と雑所得になるかの違いだけで、毎年毎年21万円税金が変わってくるので、結構効果が大きいです。

次に給与所得と損益通算ができる、について。 事業所得に該当すると、副業収入よりも副業の経費の方が大きい、つまり赤字である場合、 その赤字金額を給与所得と相殺処理、つまり損益通算することができます。

雑所得の場合は、例え赤字であっても給与所得と損益通算はできません。

具体的な節税効果は、例えばこちらのようになっています。

給与収入650万円、事業所得▲100万円の場合

→雑所得の場合よりも約30万円の所得税・住民税が安くなる

ただ、こちらの損益通算、そもそもがグレーな内容となっています。 多くの場合では、黒に近いグレーな内容です。

というのも、事業所得に該当する所得というのは、過去の判例からこちらのようなものとされています。

- 営利性、有償性を有し

- 反復継続して遂行する意思と社会的地位とが客観的に認められる業務

毎年赤字になるような副業がこちらに該当するかと言われれば、ほぼほぼ該当しないのではないかなと思われます。

なぜこのタイミングで改正される?

なぜこのタイミングで改正されるか、について

今回の改正内容が反映されるのは2022年分の確定申告、つまり現在進行期からです。 こういう改正は翌年度から反映されるケースが多いのですが、今回は現在進行期からです。

また、改正案とはいっても、ほぼほぼ確定されている内容です。 というのも、国税庁が出す通達の改正案が引っ込められることは過去の例でもほとんどないからです。

ではなぜ、こんな急に副業収入の事業所得区分にメスが入ったのか、ですが、こちらの影響が強いです。

- シェアリングエコノミーの広がりにより副業が一般的になったこと

- 副業の赤字を事業所得とする過度な損益通算が増えていること

シェアリングエコノミーという言葉は国税庁の文書でよく見るのですが、要はウーバーやメルカリ、子育てシェアや民泊などを言い、オンライン上で専門スキルを提供するココナラ、なども含まれます。

このシェアリングエコノミーの普及により副業が一般的になりました。

また、副業が一般的になるにつれ、怪しい節税手法が増えてきました。 前の章で少しお話しした通り、事業所得を赤字にすることにより、 損益通算により給与所得を圧縮する、つまり税金を少なくするという確定申告が増えました。

元々グレーというよりは黒に近い手法なのですが、 税務署職員も人員に限りがあるので、大きな誤りがなければ見過ごされているというのが現状です。

そもそも税法上、事業所得と雑所得の区分が明確でなかったので、 税務署職員としても誤りとして指摘するのが大変、というのもありました。

これらの背景から、明確な線引きをし、不公平感をなくすために今回の改正案がだされました。

今回の改正(案)による影響について

今回の改正による影響についてです。 結論から言えば、こうなります。

■給与収入>副業収入、かつ副業収入300万円以下

⇒副業は事業所得ではなく雑所得(反証ある場合は別)

副業収入となるので、利益ではなく売上により判定をします。 ですので、給与収入500万円の方で副業収入250万円という方の場合、 給与収入よりも副業収入が大きく、かつ副業収入300万円以下に該当してしまうので、副業は雑所得にしなければいけなくなるということです。

この改正案の原文はこちらとなります。

青色部分は従来と変わりません。 今回明確な線引きがされたのが黄色部分です。 黄色部分に該当すれば、雑所得となります。

この改正の影響についてですが、 この線引きにより、税務署側は本腰を入れて副業の事業所得参入をつぶしてくると想定されます。

どういうことか。 今までは調査官の人員に限りがあったので、怪しい確定申告書もスルーしているケースが多かったです。

それが今回の改正により、 提出された申告書を見れば、税務署側で機械的に副業の所得区分の誤りが分かるようになります。 マニュアルを完備すればアルバイトでも判断可能ですし、簡単なプログラミングで抽出可能です。

そして、誤りと判断された事業主に対しては、税務署からお尋ね書きのはがきがいくのではないかと想定されます。 期日内に回答しないと、いよいよ税務調査ということになりますので、基本的にはこの段階で修正に応じることになります。

もちろん、事業所得であることの反証ができれば問題ありませんが、現実問題、反証は難しい気がします。

ちなみにですが、今回の改正案、サラリーマン大家には関係ありません。 不動産による所得はそもそも事業所得ではなく、不動産所得だからです。 また、会社員の副業が対象なので、給与所得がないフリーランスの方にも関係がありません。 あくまでも給与収入があり、副業収入もある方が対象の内容となっています。

副業している会社員はどうすればいいか

今回の改正案に対して、副業している会社員はどうすればいいか、についてです。

事業所得であるためには、従来から「営利性・有償性」など、いくつか要件がありました。 ここからお話しする内容は、従来からの要件は満たしていたけど、今回の改正により副業が雑所得になってしまう、さあどうしようという方向けのものとなります。

結論からですが、副業の売上を300万円超にしましょう。

利益を300万円超にしろとなると、かなり大変です。 ですが、利益度外視で売上を300万円超にする、ということですと、簡単ではないかもしれませんが、何かしら対策が取れるような気がします。 すぐに思いつく対策はこちらのようなものではないでしょうか。

- 〇高額商品のせどりor転売(利益ほとんどでなくてもOK)

- ×架空売上と架空経費をほぼ同額計上する

高額商品のせどりor転売について。元手がかからない事業で300万円の副業収入を得るのは大変です。 それに対し、高額商品の転売で利益をそこまで追求しなければ、売上を増やすのはそこまでハードルが高くないのかなと思います。 こちら、今回の改正案の抜け穴となるので、この内容を指南する怪しい業者がでてくるかもしれません。

架空売上と架空経費をほぼ同額計上するについて。 こちら、NGな内容となりますが、例えば、 友達に実態のないコンサルティング報酬として100万円を請求し、ほぼ同額をその友達に何かしらの経費として支払う、というような手法のことです。 実体のない取引内容となるため、架空売上・架空経費となります。 不正に得をした分の追徴課税だけでなく、重加算税の対象にもなるので、これは絶対にやめましょう。

本日のまとめ

本日のまとめです。