確定申告が必要な個人事業主向けの記事となります。

所得税・住民税・消費税はみなさんご存じだと思いますが、会社員時代には関係のなかった個人事業税はあまり一般的ではないのではないでしょうか。今回は確定申告時期ということもあるので、個人事業税について解説したいと思います。

個人事業税とは

個人事業税は都道府県が徴収する地方税となります。事業者が収益活動を行う際に利用する公共サービス・公共施設の利用に対して、その一部を負担するために所得金額に応じて課税されるものになります。所得税・住民税と異なり、経費計上することができます。

北海道の場合、道税事務所から8月頃に納税通知書が来て、8月と11月で分割して納税することとなります。個人事業税について、個人事業主は毎年3月15日に事務所がある都道府県に申告書を提出しなければならないとされていますが、所得税の確定申告を税務署に提出すれば、個人事業税の申告書を提出したものとみなされます。税務署が都道府県に申告書情報を共有化させるためです。なので、実体としては個人事業税の申告書を提出する必要はありません。

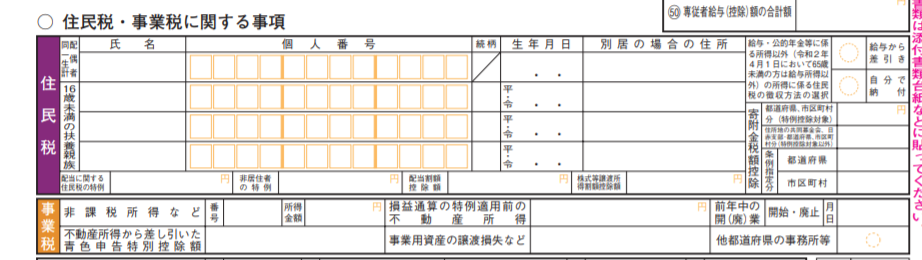

※実は確定申告書Bの下部に事業税に関する欄があります。

納税義務について

個人事業税は、①個人事業主であること、②所得が290万円以上であること、③該当事業を行っていること、に該当する場合に課税されます。

②の所得については青色申告特別控除前の所得金額になります。

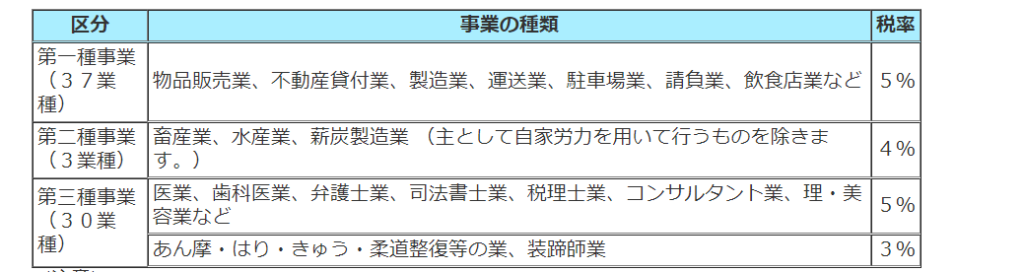

③の該当事業については第1種事業から第3種事業に該当するかどうかです。全部で70業種あり、該当する場合がほとんどとなります。

納税額について

■個人事業税額=(総所得額+青色申告特別控除額▲各種控除額)×税率

で求めます。

総所得額とは収入から諸経費を引いた金額となります。

各種控除額には「事業主控除」と「繰越控除」があり、「事業主控除」が290万円(前年に1年間事業を行っていない場合、前年の事業を行った月数で案分必要。)の控除、「繰越控除」は前々年の所得が赤字だった場合等に繰り越した金額をいいます。

税率は業種毎に3~5%と定められています。

法人成りした場合の個人事業税の見込額について

前年の所得金額に基づいて課税される個人事業税ですが、所得税・住民税と異なり個人事業税は経費計上することが可能です。ただ、法人成りし個人事業を廃業した事業年度の確定申告をする場合は、その事業年度に対する個人事業税を納める年に事業所得がなくなるため、経費処理することができません。そのため、廃業した事業年度の確定申告時に個人事業税の見込額を経費(租税公課)計上することが可能となります。

個人事業税の見込額の計算方法

((A+-B)×C)/(1+C)

A:事業税の課税見込額を控除する前の廃業年度の事業所得金額

B:事業税の課税標準の計算上Aの金額に加算または減算する金額

C:事業税の税率

文章だけではわかりにくいので、実際に数字をいれて計算してみます。

<計算例>

・廃業日;6月30日

・廃業年度の事業所得:500万円

・事業税の税率:5%

個人事業税の見込額=((500万円―290万円×6/12)×5%)/(1+5%)

=169,047

となります。

上記金額を廃業事業年度の確定申告において租税公課として経費計上できるため、忘れずに計算しましょう。

個人事業税はあまり認知度が高い税目ではありませんが、所得が290万円を超える個人事業主にとっては忘れたころにやってくる税金となります。また廃業時には特殊な経理処理ができる内容なので、確定申告シーズンには今一度確認し、もれなく経費計上しましょう。