従業員に給与を支払っている場合(個人事業主でも)、法人が個人事業主の弁護士、司法書士等へ報酬を支払った場合、講演料を支払った場合、法人はその給与・報酬額の全額を相手に渡すのではなく、一部を預り金として預かり、原則、預かった日の翌月の10日までに国にその預り金を納付しなければなりません。この預り金を源泉所得税といいます。従業員が常時10人未満の場合、承認申請を提出することにより年2回の納付とすることもできます。

この納付、企業によってはいまだに紙の納付書に税額等を手書きで記載し、それを金融機関に持参し、窓口に並んで納付しています。年2回の作業でもぼくは嫌ですが、これが年12回になると中々の手間、雑務となります。ネット手続きのみで完了させることができるので、こういった雑務は効率で減らしもっと重要な内容に時間を使いましょう。

クレジット納付

クレジット納付の注意点

クレジット納付をする場合、あらかじめ知っておくべきことがあります。それは、クレジット納付には手数料が発生するということです。納税額によって金額は異なりますが、約0.9%前後と考えておけばいいと思います。ですので、大体1%以上の還元率のクレジットカードを使用していれば金額上の損をすることはありません。

クレジット納付方法

源泉所得税のクレジット納付をする場合、e-taxの利用者識別番号とパスワードが必要です。届出書・申告書等を電子申告したことがある場合にはすでに保有しているはずですので、顧問税理士がいる場合は利用者識別番号とパスワードを問い合わせてみてください。利用者識別番号とパスワードを確認できた場合は①の手順は飛ばし、②の手順からお読みください。

①開始届(手続き可能時間:平日8時半から24時まで)

下記URLで個人事業主の方は「個人の方」、法人の場合は「法人の方」をクリックし、必要事項を入力するだけです。必須項目以外は記入しても記入しなくてもいいです。(ぼくは記入しません。)

http://www.e-tax.nta.go.jp/todokedesho/kaishi3.htm

入力内容の確認が済めばその場で利用者識別番号と暗証番号が表示されます。この画面はスクリーンショットでとっておき、今後RPA等で有効活用を考えている場合はExcelにも転記しておきましょう。利用者識別番号と暗証番号はここでしか表示されないので保存は確実にお願いします。

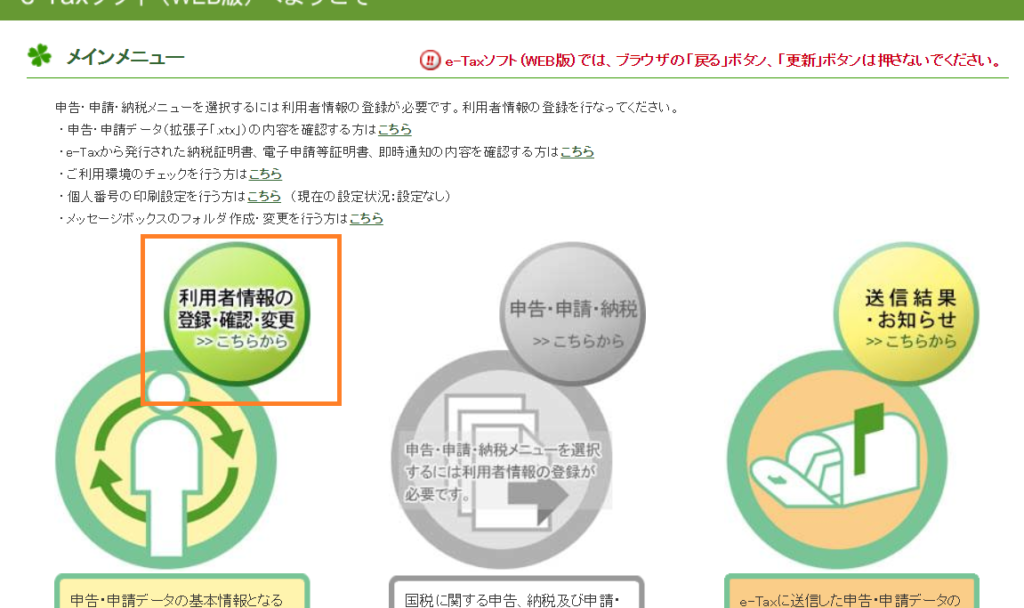

②利用者情報の登録・確認・変更

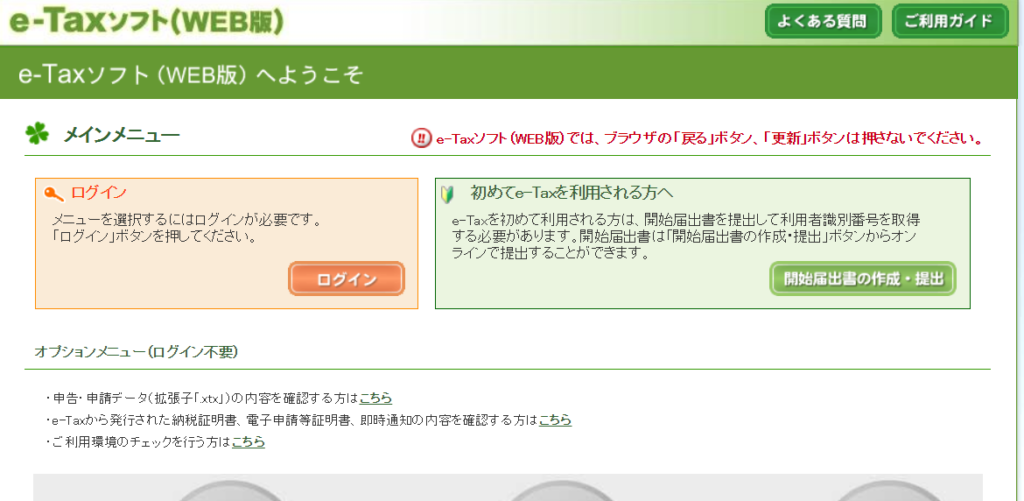

下記URLからe-taxソフト(Web版)を開き、①で取得した利用者識別番号と暗証番号でログインします。

https://clientweb.e-tax.nta.go.jp/UF_WEB/WP000/FCSE00001/SE00S010SCR.do

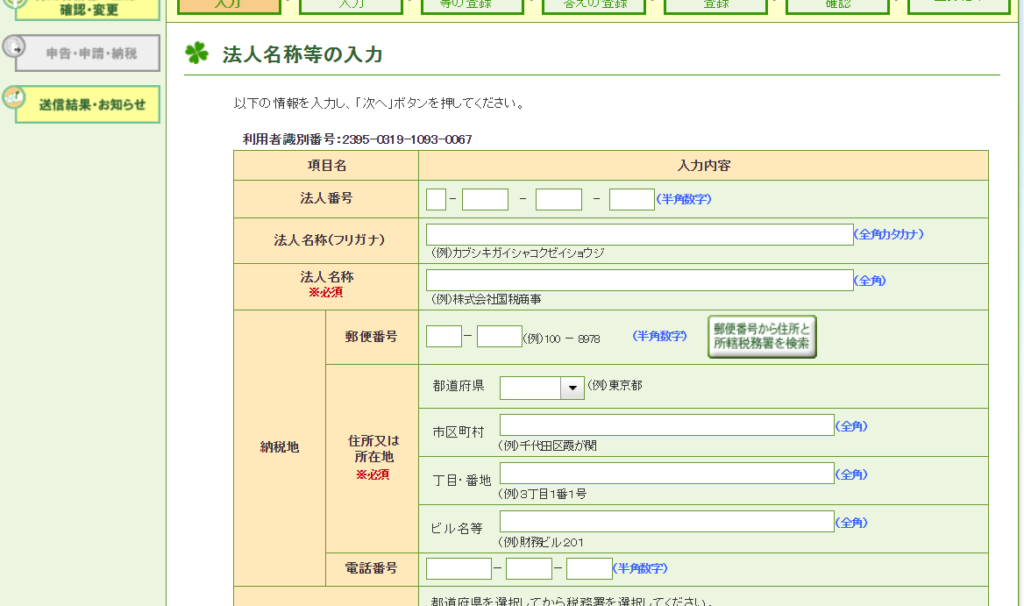

初めてe-taxソフトを使用する場合のみ、利用者情報の登録を行います。2回目以降の方は③へ飛ばしてください。法人名称等の入力をしますが、基本的には①開始手続きで入力した項目ばかりです。面倒ですが、行政機関はこんなものだと割り切って入力しましょう。

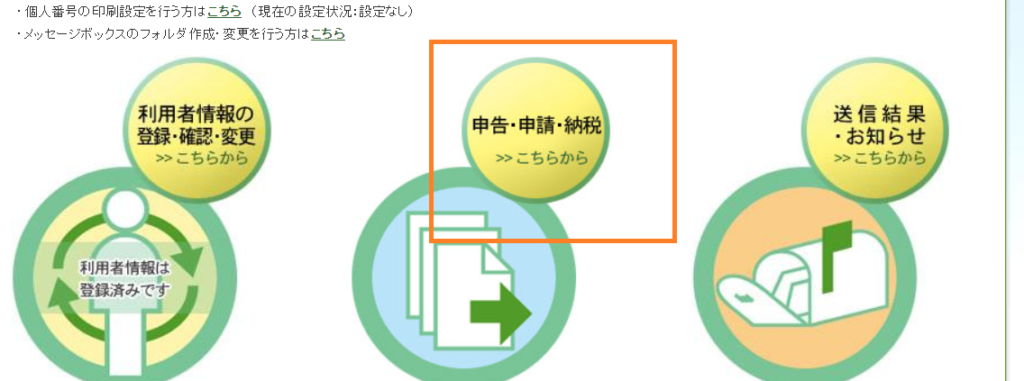

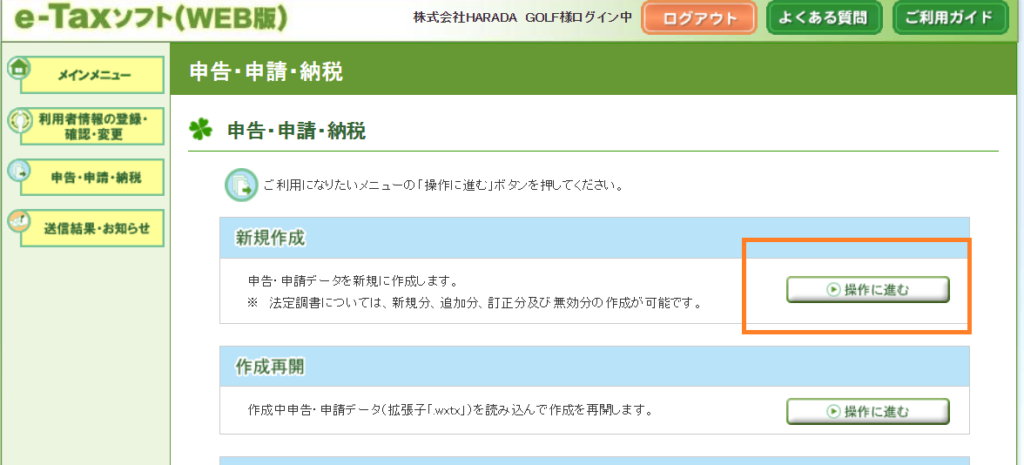

③申告・申請・納税

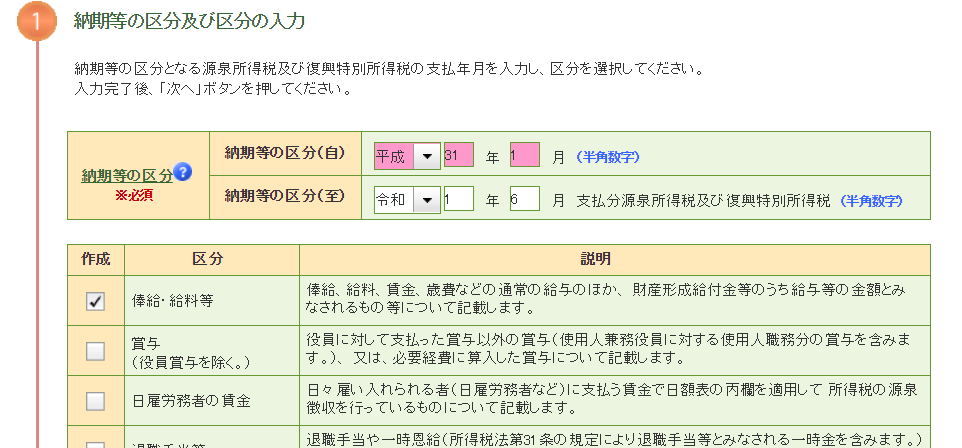

ここでは納期の特例(半年に一度の源泉所得税の納付。常時従業員10人未満で申請をしている小規模法人)の場合をご紹介します。

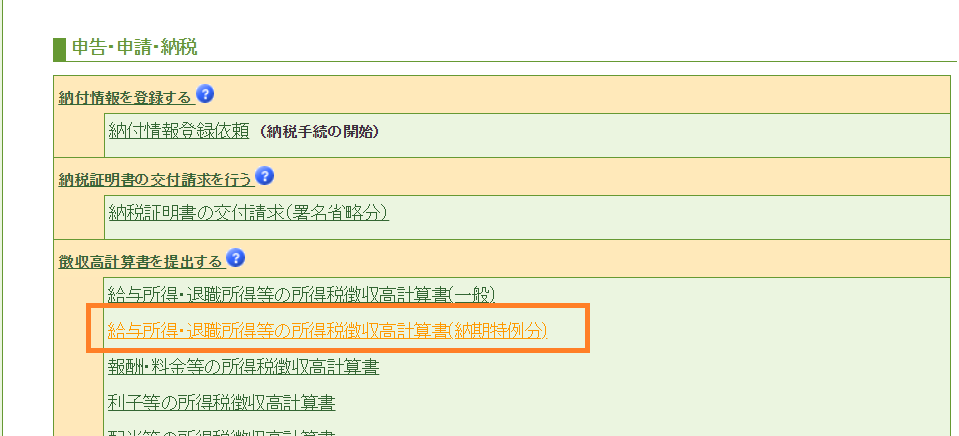

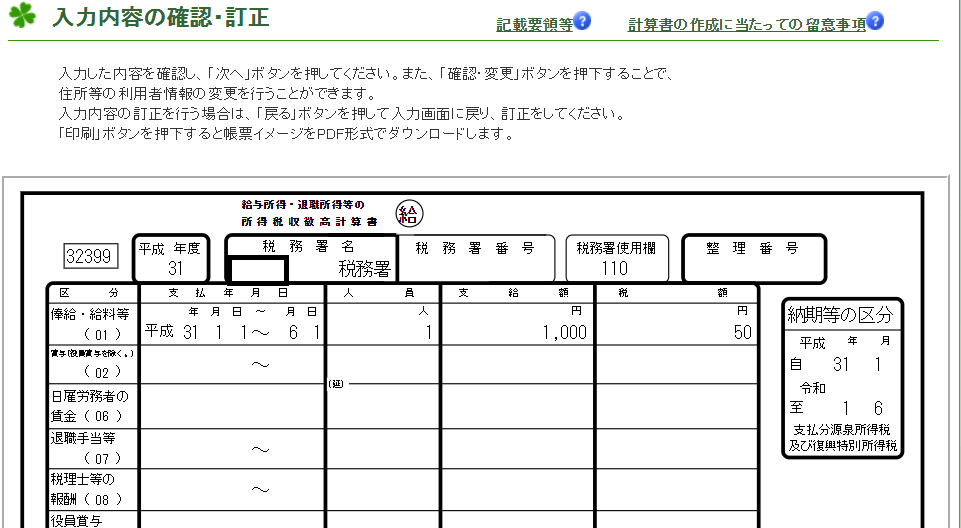

「新規作成」⇒「給与所得・退職所得等の所得税徴収高計算書(納期特例分)」⇒納期等の区分を入力し区分にチェックを入れます。

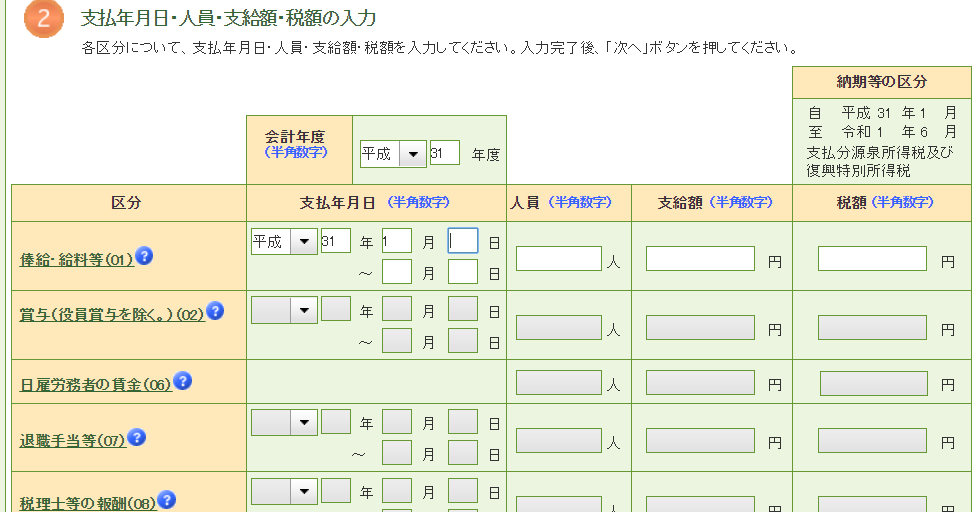

「支払年月日」は該当期間の最初の支給日と最後の支給日をいれ、「人員」には延べ人数(2人に6か月の場合、12人。役員も含みます。)を記載、支給額と税額も入力します。

進むと「入力内容の確認・訂正」画面になります。念のためここはスクリーンショットで保存しておきましょう。そのまま進んで「送信」すると「送信が完了しました」と表示されるので、「受信通知の確認」ボタンを押します。下の方にスクロールすると、「クレジットカード納付」というボタンがあるので、クリックし、後はクレジット情報を入力するだけで納付も完了となります。

クレジットカードの名義は法人名義でも個人名義でも手続き可能です。ただ、経理のことを考えれば法人名義で納付したほうが処理もれを防げるため無難だと思われます。

クレジット納付、ネットバンク納付ともに、2回目以降の手続きは時間もかかりません。是非効率化の一環として試してみてください。