今年は思ったよりも利益がでている個人事業主の方、これから会社を退職しようとしている方、国民健康保険料がどれくらいかかるか、きちんと把握されていますか?

所得税は気にしているけど、社会保険料は放置している、そんな方が意外と多いです。 ただ、社会保険料は思っている以上に高額です。 社会保険料こそ、節税したい項目となります。

今回は知らなければできない、制度のゆがみをついた社会保険料の節税方法をご紹介いたします。

社会保険の基礎知識ついて

社会保険の基礎知識についてです。

社会保険は5つの保険で構成されていますが、本日重要なのはその内2つで、健康保険と年金です。 ですので、健康保険と年金の仕組みについて簡単にお伝えします。

■公務員・会社員とその扶養家族→健康保険、厚生年金

→原則4~6月の給与額に応じて10月以降に徴収される社会保険料の等級が決まり、高額報酬なら社会保険も高額になる

■健康保険等に加入できない人(個人事業主等)→国民健康保険、国民年金

→前年度の所得に応じて国民健康保険料が決定、国民年金は所得に関係なく一律徴収

まず健康保険は属性に応じて上記表のように健康保険と国民健康保険のどちらかに加入することとなります。 公務員・会社員とその扶養家族の方は健康保険に加入し、健康保険に加入していない方、例えば個人事業主や無職の方は、国民健康保険に加入することとなります。 健康保険であっても国民健康保険であっても、受けられるサービス、つまり医療費の自己負担割合は同じです。 ですので、正直、健康保険料は安ければ安い方が嬉しいというのが普通の考え方です。

両者の違いで本日重要な点について。 健康保険は原則4~6月の給与額に応じて10月以降の毎月の社会保険料徴収額が決まります。 今年10月以降の健康保険料であれば、今年の4・5・6月の平均給与額に応じて決定されるということになります。

それに対して国民健康保険料は前年の所得に応じて4月から変更となります。 健康保険と国民健康保険で保険料の算定対象とする期間にずれがあるということを抑えておいて下さい。

厚生年金と国民年金も、こちらのように、大体健康保険と同じような違いとなっています。 強いて言えば、厚生年金は給与額に応じて徴収額も多くなりますが、国民年金は所得に関わらず一律徴収という違いがあるくらいです。

社会保険制度のゆがみについて

社会保険制度のゆがみについて。

税金でも社会保険料でもそうなのですが、合法的な節税策というのは制度のゆがみを利用します。

ですので、制度のゆがみを理解することは非常に重要です。

今回抑えて頂きたい社会保険制度のゆがみはこちらのようになっています。

■健康保険と国民健康保険で保険料算定の基礎となる期間が異なる

+健康保険と国民健康保険で算定の基礎となる対象金額が異なる

→前年度所得が多い場合、健康保険に逃げる選択肢が生まれる

■健康保険に加入している場合、国民健康保険には加入できない=健康保険が優先される

→会社員兼個人事業主の場合、個人事業主の所得は社会保険料に影響しない

先ほどの章でご説明した通り、健康保険と国民健康保険では保険料算定の基礎となる期間が異なっています。 また、健康保険は原則4・5・6月の給与額がベースとなって保険料が決定されますが、国民健康保険は前年度の所得がベースとなり保険料が決定されます。

そうするとどうなるか。

制度のゆがみを利用して、前年度所得が多い場合、健康保険に逃げるという選択肢が生まれてきます。

また、健康保険に加入している場合、国民健康保険に加入することはできません。

つまりどういうことか。

会社員と個人事業主を兼業している場合、その方は健康保険のみに加入することとなります。

健康保険は給与額に応じて保険料が決定されるので、個人事業主の所得は社会保険料に影響しないということになります。

次からの章では、この2つのゆがみを利用して、退職者や個人事業主がどのように社会保険料を削減できるのかについて解説していきます。

社会保険料の削減方法①~個人事業主編~

制度のゆがみを利用した社会保険料の削減方法、個人事業主編、について。

個人事業主の場合、原則国民健康保険に加入することとなりますが、前年度所得がある程度の金額になると国民健康保険料は非常に高くなります。

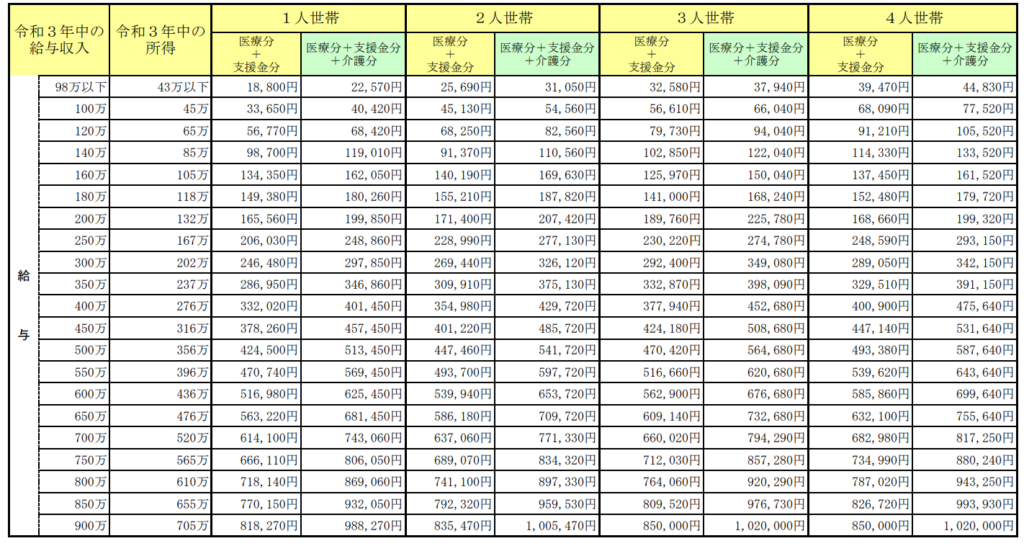

例えばこちらは、札幌市の国民健康保険料の表となります。

45歳で夫婦2人世帯、前年度所得が620万円の場合、国民健康保険料は897,330円になってしまいます。 非常に高額です。 さらに、国民年金2人分の負担も加算されます。 そうすると国民健康保険と国民年金だけで年間130万円という、とんでもない負担額となります。

この月額約10万円の負担を月額2万円程度に抑える方法、それがマイクロ法人設立、となります。 マイクロ法人の定義は特にありませんが、一般的には社長一人の法人をマイクロ法人と呼ぶことが多いです。 このマイクロ法人での事業と個人での事業をうまく使い分け、法人からの役員報酬額を健康保険料の最低水準の6万円程度にすることで、社会保険料を月額2万円程度に抑えることができます。

毎月の給与が6万円じゃ生活できないと思われるかもしれませんが、個人での事業も継続することを前提としているため、生活費は個人事業からやりくりすれば問題ありません。

そして、このスキームの前提となっているのが、前の章でお伝えした、社会保険制度のゆがみ、 会社員と個人事業主を兼業している場合、個人事業主の所得は社会保険に影響しない、です。

現行制度のゆがみをついた方法なので、合法的な節税策となります。 ただ、もちろんいくつか注意点があり、例えば、個人とマイクロ法人の事業には明確な線引きがないと、単なる租税回避行為として税務署側から指摘され、年金事務所側の調査に発展されるといったことも考えられます。 また、法人設立をする場合、自分で法人申告というわけには中々いかないので、このスキームを使う場合には、節税に詳しい税理士とタッグを組まれることをおすすめいたします。

社会保険料の削減方法②~退職者編~

社会保険料の削減方法、退職者編、について

会社を退職すると、住民税と社会保険料のWパンチでショックを受けられる方が多いです。

実際、ぼくも経験しています。

分かりにくいことこの上ないのですが、住民税は前年の所得に応じて徴収額が決まります。 ですので、前年の年収が高かった場合、例え現時点で無職であっても、前年の所得に応じた高額な住民税の支払い義務があります。

そして、社会保険料も基本的には住民税と同じように、過去の給与額や所得に応じて保険料が決定されるので、無職の方には大変厳しい制度となっています。 ちなみにぼくがキーエンスという会社を辞めた時の住民税額は100万円ほどで、健康保険は任意継続の場合月額6万円、国民健康保険料の場合でも月額7万円弱という絶望的な数字をつきつけられました。 このうち、住民税はどうしようもなかったのですが、社会保険料は当時色々調べているうちに解決策がみつかり、負担額を激減することに成功しました。

その方法が、国民健康保険料の減額申請です。

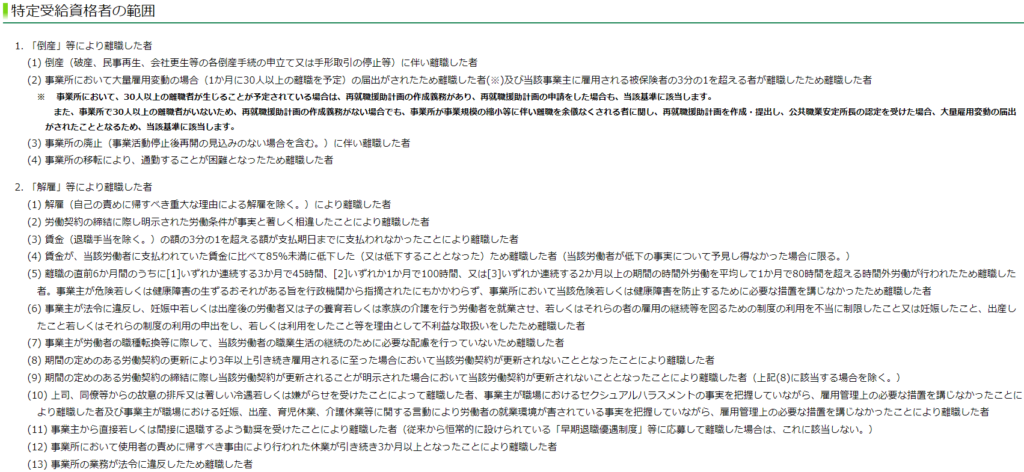

全ての方に使える手法ではないのですが、「特定受給資格者」に該当すれば、国民健康保険料の減額申請をすることができます。

「特定受給資格者」とは離職の原因がこちらに該当する場合を指します。

ぼくの場合、自己都合の退職ではあったのですが、(5)の連続する3か月で45時間を超える時間外労働、という要件に該当していました。 その旨をハローワーク窓口で説明することにより、国民健康保険料額を大幅に減額することができました。 これから退職する方、すでに退職した方は、特定受給資格者に自分が該当していないか、確かめてみることをおすすめいたします。

また、これは大きな声で言えるような内容ではありませんが、退職するまでにまだ時間がある方というのは、残業時間を上手く調整する、というのも一つの方法なのかもしれません。 いずれにせよ、うまくやってください。

また、個人事業主編でもご紹介した、マイクロ法人設立による社会保険料の削減も一つの手です。 この方法を取ると、失業保険の申請ができなくなってしまうので、失業保険が関係ない人向けの内容ではありますし、 さらに、何らかの事業を立ち上げる必要があるので、使える方はかなり限定されそうですが、一つの方法ではあります。

本日のまとめ