納税額を抑えるために倒産防止共済や節税保険への加入を考えている法人経営者向けの記事となります。

2019年、掛金全額損金の生命保険が問題となり、最大解約返礼率が50%以上の保険については掛金の一定割合を保険積立金として資産計上しなければならなくなりました。これにより、掛金全額を損金計上することによる保険代理店の「生命保険に入って節税しましょう」PRに一定の歯止めがかかることとなりました。個人的には、無駄な生命保険に入る経営者が減ることになる、非常にいい改正内容だと考えています。

保険で本当に節税できるのか~結論~

今回のテーマは「保険で本当に節税できるのか」です。結論だけ知りたい方はこの段落だけお読みください。

結論=全額損金の保険であっても全く節税にはなりません。

「節税のために生命保険に入りましょう」といったPRは誤りです。正確には「課税の繰延のために生命保険に入りましょう」です。

節税とは、その事業年度の納税額だけでなく、全事業年度の合算した納税額を減額させるための取り組みです。課税の繰延とは、その事業年度の納税額は減額させるが、その翌事業年度以降の納税額を増額させ、全事業年度の納税額は変化しない取り組みです。

※Giraffeは社保削減策等の税金以外の対策を含めて、「節税等」と呼んでいます。

課税の繰延が悪いわけではありませんが、節税と課税の繰延の区別をつけないで、勧められるがままにお金を払うのは問題です。

※ほとんどの保険の営業の方は節税と課税の繰延の区別がついていません。以前グラフを使用して説明したことがありますが、生命保険が実は課税の繰延に過ぎないことに驚いていました。ちなみに税理士であっても節税と課税の繰延の区別がついておらず、課税の繰延のために法人のキャッシュフローを悪化させるような提案をしている方がいます。非常に残念です。

保険で本当に節税できるのか~検証~

倒産防止共済を例に考えます。倒産防止共済は掛金の全額を損金計上できます。そのため、掛け金を拠出した事業年度の所得を減額させ、法人税等の支払額を減額させることはできます。

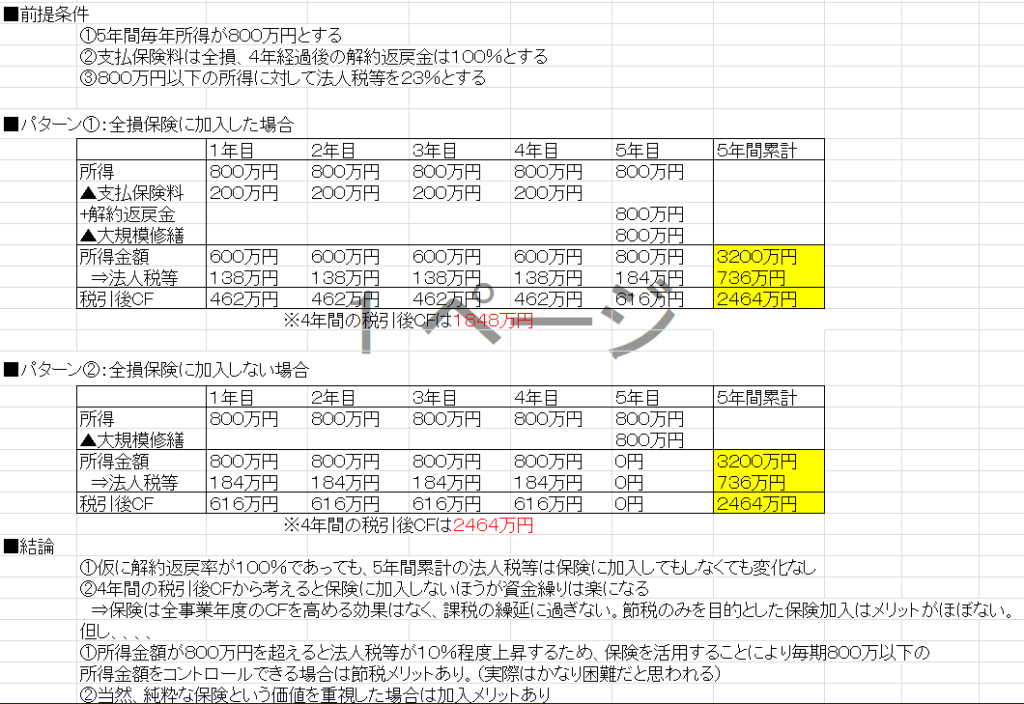

また、掛金は40か月以上加盟していれば任意のタイミングで全額取り戻すことができます。そのため非常に使い勝手のいい手段として紹介されていますが、積立てた掛け金を取り戻すときに、入金額がそのまま益金計上されることが忘れられがちです。よく言われる内容として、大規模修繕をする際に掛け金を取り戻せば節税になる、というのがありますが、果たして本当でしょうか。下記比較表を見てください。

パターン①と②で法人税等の5年累計が同じであることが分かります。つまり、掛金が全額損金の保険に入ろうが入るまいが、累計した法人税等の支払額に変化はなく、保険に節税効果はないということになります。

また、資金繰りの観点から考えるために税引後CFを見てみましょう。パターン①と②では累計の税引後CFは変わりません。しかし、1~4年目の税引後CFは保険に加入しないほうが多くなっています。掛金の支出がない分資金繰りが楽になるからです。小規模事業者にとって資金繰りは切実な問題なため、課税の繰延だけを目的に保険に入るのはやめたほうがいいと思います。

税金面でいえば、保険に節税効果はなく、あるのは課税の繰延効果です。課税の繰延目的で小規模事業者が資金繰りを悪くすることは得策ではありません。保険は保険が持つ本来の機能を目的に入るようにし、無駄な加入はしないようおすすめいたします。もちろん、最低限の保険加入は必要ですので。